- 风险决策基于中证信用强大的信用大数据和信评分析能力,构建保理公司风险管理体系,将大数据风控能力贯穿保理业务全过程,利用企业风险筛查、企业评分模型、企业风险分析报告、风险定价模型、风险监测预警,准确、全面地分析与评估核心企业和融资方的风险状况,辅助保理公司准确地进行项目定价和风险决策。

- 资产服务利用移动和PC等多渠道终端,融资人能够轻松管理应收账款并快速发起融资申请,实时查看和跟进融资进展;保理公司利用科技化的身份核验和资产验真手段,快速、高效审核融资材料;核心企业基于在线签约,可以方便地完成线上化的确权,管理融资供应商和确权应付款,提醒付款。

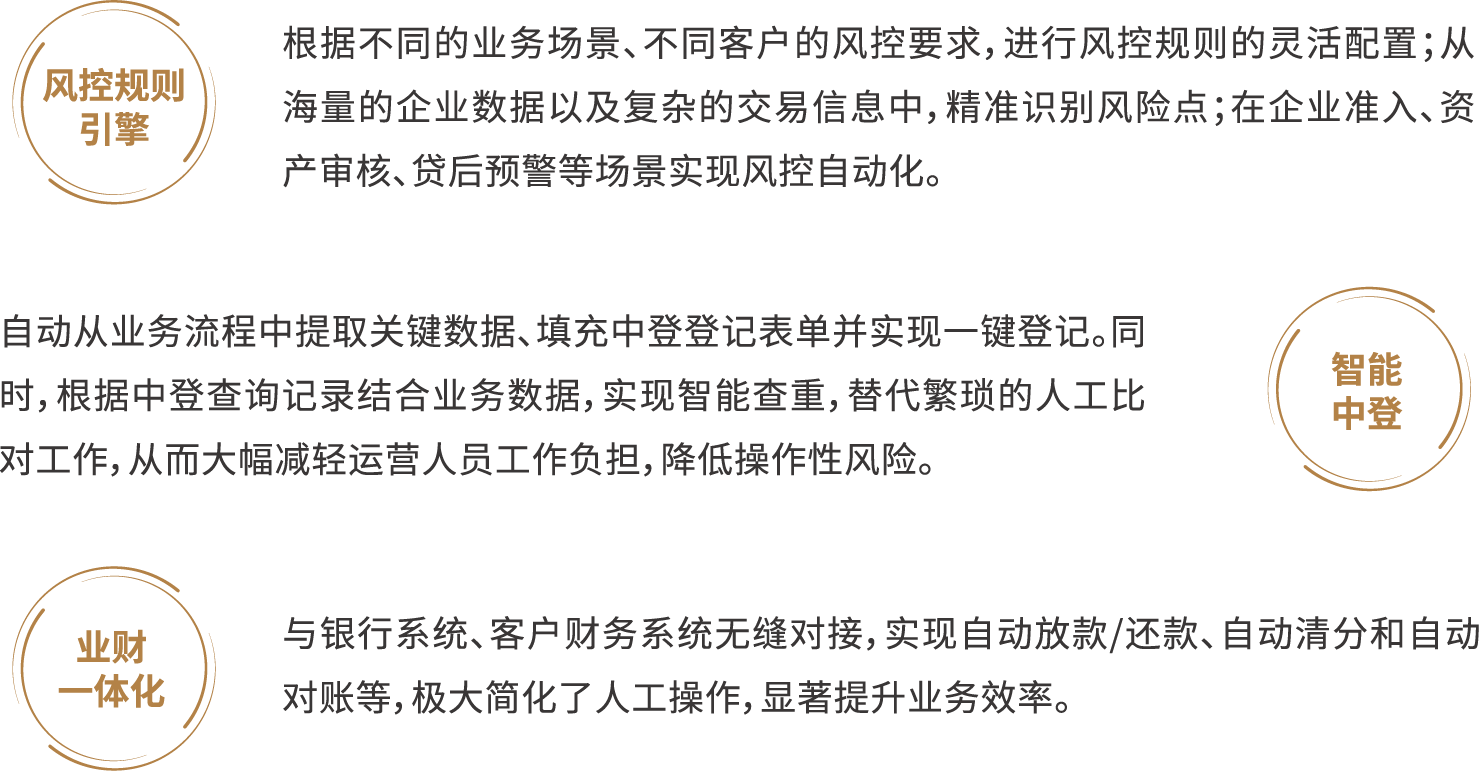

- 科技运营内置丰富的运营辅助工具,包括发票OCR、发票验真、在线签约、智能中登、商票反欺诈、智能银企、身份证OCR、人脸识别等,并将这些功能嵌入业务过程中,大大提高运营工作效率,降低运营的操作风险和运营成本。

- 融资担保链接资产流转服务,实现一键担保,提升资产信用等级,打通融资“最后一公里”,实现资产转出和ABS发行,快速融资。

- ABS发行在保理资产证券化产品发行中,提供从资产筛选、组包、资产评估、封包、发行到续存的全过程管理能力,并为评级、担保、律所、会计师事务所、券商等提供线上化的快捷资产评估和资产管理;在存续期管理中,提供还款、循环购买、资产赎回、清仓回购、资产报告等一系列管理和操作能力。